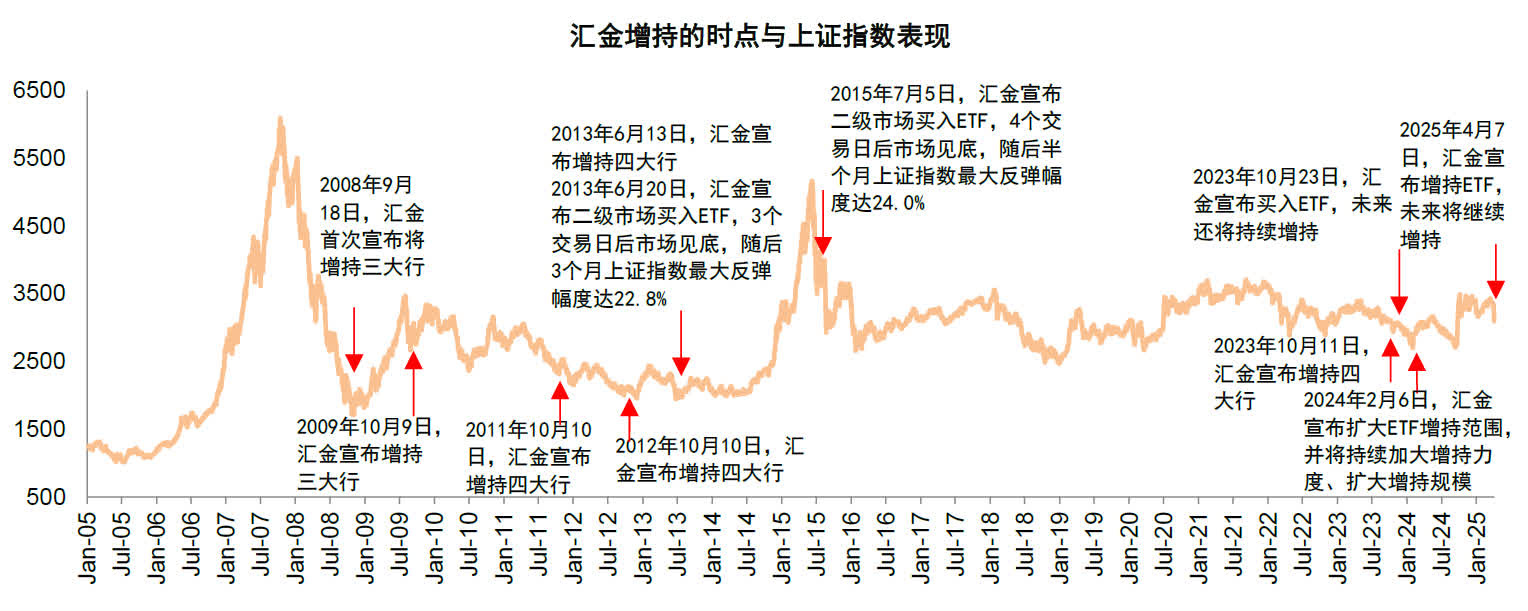

近期特朗普實施「對等關稅」引發全球資產大幅波動,4月7日A股顯現明顯調整,中央匯金公司發布公告增持ETF,未來將繼續增持。結合歷史經驗,匯金增持ETF並結合一系列後續資本市場相關的維穩舉措推出,雖然在超短期內(1-3個交易日)不排除市場可能仍有一定波動,但是隨後指數基本呈現逐步企穩跡象,並且中期來看往往是市場的偏底部區域。

中央匯金公司等公告增持股票ETF,堅決維護資本市場平穩運行

中央匯金公司等再度增持ETF,助力穩市場穩預期。近期特朗普實施「對等關稅」引發全球資產大幅波動,避險情緒傳染下,4月7日A股顯現明顯調整,上證指數和滬深300跌幅均超過7%,創下2020年2月以來的最大單日跌幅,港股恒生指数下跌13.2%,創1997年以來的最大單日回調。當日盤中,中央匯金公司發布公告[1]堅定看好中國資本市場發展前景,充分認可當前A股配置價值,已再次增持了交易型開放式指數基金(ETF),未來將繼續增持。當日晚間,中國誠通集團[2]和國新集團[3]也公告增持ETF,以及中央企業股票和科技創新類股票。結合歷史經驗,匯金等增持股票往往出現在A股市場面臨流動性風險和資金面負反饋的階段。從最終的行為效果看,匯金增持ETF並結合一系列後續穩市場相關舉措推出,雖然在超短期內(1-3個交易日)不排除市場可能仍有一定波動,但是隨後指數基本呈現逐步企穩跡象,並且中期來看往往是市場的偏底部區域。

歷史上匯金等資金入市對於對沖風險、提振市場信心有積極意義。A股當前從投資者結構層面,成交仍以個人投資者為主,外部超預期利空影響下,市場較容易出現非理性回調。匯金等資金作為政府和公共部門,購買二級市場股票ETF不僅直接為市場提供資金支持,化解資金面負反饋,更重要的是起到信號意義,對於穩市場和穩預期都有一定的積極影響。A股穩市場機制正逐步成熟,稍早期如2015年6月底至7月初,A股波動較大,當時匯金公司和證金公司等快速入市並注入超過萬億元資金,化解市場的流動性危機,市場止跌企穩後連續反彈。近年如2024年2月,市場連續調整後觸發雪球等衍生品平倉,資金面呈現階段性負反饋,匯金公司從單一增持藍籌ETF到擴大ETF增持範圍,快速化解了流動性壓力也穩住市場預期。境外市場的經驗也表明,外生衝擊之下政策支持市場態度需要更加堅決。如1997年亞洲金融危機外生衝擊下,中國香港金管局動用外匯基金買入大盤藍籌股,資金規模超1000億港元,外生衝擊影響基本消除後,截至1998年年底,恒生指数反彈超40%並在基本面支撐下震蕩上行至2000年初。

匯金增持ETF具備決心和資源。本次「對等關稅」政策引發海外衰退交易,國際資金受風險情緒傳染而拋售風險資產,疊加過去半年A股市場融資餘額增長,外部衝擊導致市場調整容易引發短期流動性負反饋。我們簡單從主要的寬基ETF成交額超常規放大估算,4月7日ETF尤其尾盤放量可能超過600億元,單日資金流入強度超出2024年2月初的水平,體現匯金公司等機構在堅定維護資本市場平穩發展上,具備決心和資源,對於市場的止跌企穩也有積極含義。

中國市場所處環境相對有利,資產有望具備相對韌性,「中國資產重估」仍在進行時

客觀而言,本次加徵關稅雖難免對中國經濟帶來挑戰,但我們認為中國股票市場具備較多相對有利條件:

1)市場大幅回調後,估值再度具備吸引力。截至4月7日,滬深300指數動態市盈率僅10.6倍,仍明顯低於歷史均值(2005年以來指數動態估值均值12.6倍),恒生國企指數動態估值不到10倍,比滬深300更低。從股權風險溢價的維度,滬深300的股權風險溢價在大跌之後再度上升至接近7%(基本等同於2024年9月24日上漲之前,以及2024年2月的水平)。從股息率的維度,滬深300的股息率TTM高達3.67%,超出10年期國債收益率2個百分點,反映即便盈利預期面臨挑戰,但股息穩定回報仍明顯高於債券回報率,估值具備較強吸引力。

2)地緣敘事變化,全球資金面臨再布局。過去兩年地緣因素對全球資金流動的影響超過了基本面,最新數據顯示中國市場在全球主動基金的持倉佔比由2021年初14.6%降至2025年2月的6.5%,連續兩年相比被動基金低配約1個百分點;從持股佔比的維度,境外資金佔A股自由流通市值從2021年高點10%降至當前7.5%左右。特朗普的政策組合引發全球對美國經濟過度樂觀前景的重新審視,面對當前美國「確定的不確定性」,全球投資者被迫開始新一輪「地緣再重估」,資金從美國市場外流的壓力加大。當前中國市場估值具備較強吸引力,而且中國股市與海外股市的相關性下降具有風險分散價值,獲取外資「長錢」流入的潛力逐漸顯現。

3)科技敘事變化讓市場重新認知中國創新潛力。DeepSeek以低成本、高性能和開源的三大超預期優勢,成為「打破西方技術壟斷」的象徵符號,更重要的是,AI突破讓市場重新認知中國科技創新的潛力,在AI人才、專利數量和應用場景具備明顯優勢。近期市場大跌後,中國科技資產普遍跌至DeepSeek發布之前的水平,我們認為在科技敘事改變之後,中國科技資產可能迎來再次配置的機會。

4)中國逆周期政策空間較大,若能有效應對需求不足的問題,對資產價格有正向支撐。加徵關稅對貿易順差國和逆差國的影響存在差異,美國面臨「滯脹」壓力,中國需求不足環境進一步承壓。宏觀政策應對「滯脹」和需求不足的效果有所不同,美國「滯脹」環境意味着逆周期政策面臨穩定增長與控制通脹的兩難困境。但中國在應對有效需求不足方面,政策方向更加清晰。而且經歷過此前貿易摩擦經驗,我們預計本輪我國政府在應對上將更有針對性,過去3年我國持續較大力度治理房地產和地方政府債務問題,為當前政策空間創造了較好的條件。另一方面,我國宏觀政策發生積極轉變,去年924之後政策更加積極讓市場看到了決策層的執行力,去年底的中央經濟工作會議和今年政府工作報告中,「大力提振消費、提高投資效益,全方位擴大國內需求」被放在2025年工作任務的首位[4]。這意味着我國政策框架更為重視從過往強調供給向需求傾斜,在外需面臨不確定背景下,穩內需政策有望進一步發力,這將是穩住我國市場自身風險溢價的關鍵。

展望後市,市場或已處於偏底部區域,短期難免波動,中長期價值凸顯。短期來看,特朗普關稅政策後續演繹存在較大不確定性,全球市場波動導致風險傳染,我們預計關稅政策也將導致A股企業盈利預期下修,A股市場短期難免出現階段性波動。不過,4月7日市場下跌存在明顯的恐慌情緒,跌幅已大體計入企業盈利影響程度,而且估值吸引力再度凸顯,無論從歷史縱向對比,還是全球橫向對比,以及和債券回報率相比,中國股票市場都具備較高的性價比。我們認為市場進一步下行風險可能非常有限,但短期仍難免有波動,宏觀政策的積極應對至關重要,同時需要關注外圍市場是否有進一步波動,以及A股自身流動性風險的釋放。中長期維度,年初以來科技敘事和地緣敘事都發生了相對有利的變化,我們認為,若國內政策應對得當,外資回流中國市場的潛力將逐步顯現,中期市場表現有望繼續向好。配置層面,短期波動環境下紅利低波股票或相對佔優,受益內需政策發力的消費和投資板塊也有交易機會。中期維度成長行業中期走勢取決於產業景氣度和盈利周期,DeepSeek的突破為AI應用場景發展提供了條件,我們認為,當前AI產業的高景氣或仍在早期,仍是中期的重要主線,回調將迎來布局機會。未來伴隨穩增長政策進一步加碼、有效需求回升,消費領域有望逐步迎來趨勢性行情。

文章來源

本文摘自:2025年4月8日已經發布的《匯金再度增持ETF釋放積極信號》

黃凱松 分析員 SAC 執證編號:S0080521070010 SFC CE Ref:BRQ876

李求索 分析員 SAC 執證編號:S0080513070004 SFC CE Ref:BDO991

張歆瑜 聯繫人 SAC 執證編號:S0080124070034

相關報道:

評論