(香港文匯報記者 黎梓田)近期一個月期港元同業拆息(HIBOR)持續攀升,由5月初的約0.2厘,升至昨日的1.9厘,見28個半月新高,銀行資金成本壓力急升。本港最大銀行滙豐昨日公布即日起上調H按封頂位,由P(最優惠利率)-2.5厘上移至P-2.25厘,即是加息0.25厘,實際按息增至2.75厘,以500萬元貸款計,加息後每月供款增加656元或3.3%。渣打隨後亦宣布下周三起上調H按封頂息率,由P-2.75厘調整至P-2.5厘,同樣加息0.25厘。有分析認為,本月有機會加P,實際按息將挑戰3厘。

滙豐宣布,昨起上調新申請客戶H按的封頂息率,由P-2.5厘上調至P-2.25厘,同時亦推出首年定息按揭計劃,由即日起至10月15日,除H按計劃外,新按揭貸款客戶亦可申請定息按揭計劃。有關計劃在貸款期第一年固定按揭息率為2.75厘。定息期完結後,按揭利率將以HIBOR為基準,並設有封頂息率。滙豐的P為5厘。

按揭封頂上限加至2.75厘

到傍晚時,渣打亦跟隨上調息口,下周三起調整H按封頂息率,由P-2.75厘調整至P-2.5厘。以目前渣打最優惠利率5.25厘計算,封頂上限加至2.75厘,與滙豐看齊。

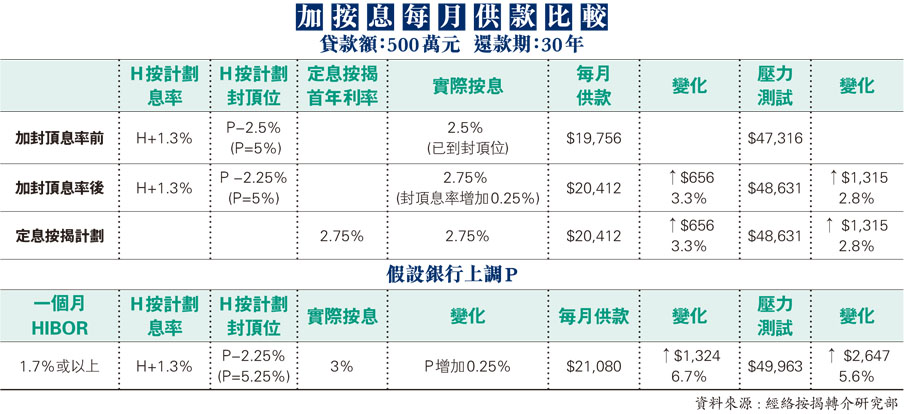

對於新造H按客戶來說,H按封頂息由2.5厘加至2.75厘後,以還款期30年計,每100萬元按揭額每月供款增131元,加幅3.3%,壓測收入要求提高263元。借500萬元的話,每月供款則由原本的19,756元增至20,412元,增加656元或3.3%;壓力測試則由47,316元增至48,631元,增加1,315元或2.8%。

流動性縮水 拆息加快上升

自從美聯儲5月起加大升息力度,作為香港樓按參考基準的一個月期港元拆息加快上升,自5月約0.2厘暴漲至目前的1.9厘,與美元LIBOR息差由7月中的高峰期140基點收窄至48基點。同時,自5月起資金亦加快從港元流向美元,截至8月9日,金管局已經累計承接市場2,131億港元沽盤,令銀行體系總結餘由約3,400億港元相應下降至約1,240億港元。

投行高盛預期,隨着銀行流動性縮水,迫使HIBOR追趕美元利率。倘若最優惠利率調升0.25厘,估計會令專注於本地業務的銀行,如中銀香港和恒生銀行的淨利息收益率分別收縮2點子及5點子。該行預料,港銀最快於本月或美聯儲下月議息會議再次宣布加息之前調高最優惠利率,如是者將是4年來商業利率首次加息。

曹德明:9月加P機會十分高

經絡按揭轉介首席副總裁曹德明表示,據7月土地註冊處資料顯示,滙豐在現樓及樓花的市佔率皆逾兩成,分別為22.6%及21.6%,相信對整體按揭市場及新造按揭客戶有一定影響,並預期其他未加鎖頂息率的銀行將跟隨。他又根據早前預測,估計港銀9月加P機會十分高,幅度約為0.25厘,屆時按息封頂位將去到3厘水平。不過,他認為今年內第二次調升P的機會不大,按息封頂位要到明年才有可能挑戰3.25厘。

另一邊廂,中原按揭董事總經理王美鳳則相信定息按揭會受市場留意。她表示,年內加息在即,下月有機會加P,滙豐的定按可讓用家在首年鎖定利息於2.75厘及供款額不變,該計劃亦有別於傳統定按有息率較高的溢價,短定息期亦相對具彈性,料可受用家歡迎。又預料將會有其他銀行跟隨推出類似的定息按揭,從而推升市場定按的使用率。

中原按揭料定按使用率增

王美鳳續指,H按受歡迎程度視乎其封頂息率及優惠是否和P按息一致,由於銀行同步上調H按封頂息率及P按息0.25厘,故現時兩者實際息率仍維持一致,相信H按仍較P按受歡迎。

【特稿】供樓人士怎麼辦?

(記者 顏倫樂)終於香港兩大銀行滙豐及渣打調高H按封頂息0.25厘。事實上,隨着一個月期拆息由5月初約0.2厘升至目前的1.9厘,實際按息其實已由當時約1.5厘(H+1.3厘計),升至現時封頂的2.75厘,以年期30年計算,供樓人士每借100萬元,月供款亦由3,451元增至3,951元,增幅14.5%。市場普遍預料港銀9月加最優惠利率(P)0.25厘,屆時H按封頂位將跟隨上移0.25厘,實際按息亦會升至3厘,每借100萬元屆時的月供款為4,216元,比起5月時增加765元或22%。

趕搭轉按尾班車賺回贈

利嘉閣按揭代理董事總經理黃詠欣認為,大型銀行今次上調H按封頂息屬預期之內,早前已有多家中小型銀行上調,試了市場水溫,相信短期內將有其他大型銀行跟隨。她提醒如有意轉按人士,要加快把握尚有銀行未上調H按鎖息上限的機會,盡早轉按以賺取現金回贈及善用高息存款戶口去對沖未來可能加息對供款負擔的影響。

星之谷按揭轉介行政總裁莊錦輝亦相信,其他銀行跟隨上調封頂息率的機會很大,目前實際鎖息上限2.5厘將成為歷史,惟是次調整僅影響新按揭申請人。他亦提醒,現時銀行提供的現金回贈仍有上升趨勢,有意轉按的人士應把握其他大型銀行未上調封頂息率前,趕及尾班車轉按,賺取現金回贈。現時銀行轉按現金回贈介乎1.2至1.8%,即每100萬元貸款額可取約1.2至1.8萬元現金,交申請表後即可鎖定較低的按息及封頂息率。

美聯儲加息暫未見停步

此外,由於以往封頂息率為2.5厘,莊錦輝預料這次調整將重創轉按市場,預計轉按宗數將逐步減少四成至五成,以轉按宗數佔整體按揭宗數約四分一計算,估計整體按揭宗數將跌最少一成。加上近期二手樓市交投淡靜,另一方面新買交投量亦顯著下降,本港銀行按揭業務相信將進入寒冬期。

聯匯制度下,本港的息口最終將與美息同步,根據美聯儲17日公布的會議紀要顯示,美聯儲加息速度很可能放緩,聯邦基金利率目標區間將維持在2.25%至2.5%之間。但美聯儲亦重申要繼續加息,認為要遏制高通脹,就得將貨幣政策變為讓經濟放緩的限制性水平,並且保持這一水平,直到通脹明顯加快回落。據會議紀要,7月會上討論貨幣政策立場時,與會美聯儲官員暗示7月激進加息後還有加息空間。美聯儲之前曾預測,今年底利率中位數為3.4%,2023年底上調至3.8%,2024年開始減息,到2024年底下調至3.4%。換言之,美國息口在明年底前,還會有1厘多的升幅,置業人士須謹慎管理風險。

評論(0)

0 / 255